又到了四年一次的美国总统大选季,对于2017年即将入主白宫的新总统来说,家大业大,要管的国际、国内事务繁多,当家理财任重道远。不当家不知柴米贵,管事儿就要先花钱,可钱从哪儿来呢?自2015年下半年以来,各位总统候选人使出浑身解数,不厌其烦地向选民们解释、许诺未来当选后的执政理念,可选民们最关心的,首当其冲的就是重大税收制度改革议题。美国联邦政府税收制度的现状和前景如何,请看太和智库特约专家,上海财经大学公共政策与治理研究院首席专家、美国经济与财政研究所所长李超民先生的分析。

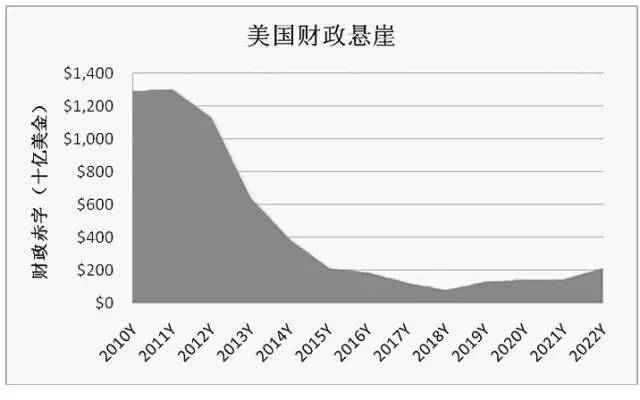

长期以来,美国联邦政府多次面临“财政悬崖”,其本质是长期财政赤字造成的巨额公债余额。一般来说,联邦政府岁入项下只有税收收入,根据测算,按目前趋势,到2040年,联邦政府财政赤字将达到美国GDP的103%-120%,届时如果想要把联邦政府债务占GDP的比重降低到36%这一金融危机前的水平,要么现在就立即开始削减支出3%,要么增加税收3% 。但是,按照联邦政府现行税法,到2040年,税收收入也只能从现在占GDP的18%提高到19%,也就是只能提高1个百分点。减少支出不易,增加税收无门,其实对于联邦政府来说,早就濒临破产了。但是战后几十年来,美国国会为了解决政府关门难题,通过了无数个法案,现在已经把联邦政府年度财政支出上限提高到了18.113万亿美元的天文数字,这从法律上保证了联邦政府可以通过不断借钱维持正常运行。

图:美国财政悬崖示意图

美国现行税收体制,无法本着简明、均衡和可持续原则,为联邦政府筹集足够的财政收入。因此,总统候选人们将不得不围绕改革联邦政府税收制度做文章。联邦政府税收制度改革主要聚焦五大问题,即增加长期财政收入、增加环保税、改革企业所得税、既公平又有效率地善待中低收入人群、保证高收入者税率合适。从目前看,并不是所有候选人都曾提及以上难题,因为改革的本质是利益调整,有人受益、有人吃亏,所以考虑到选票,过早、过晚触及这一敏感话题都不行。但是,出来混,总是要还的,除了税收,理论上是没有其他偿还手段的。而加税,无异于与虎谋皮,这“虎”,既包括美国的企业,也包括一般民众。

学术界认为,联邦政府增加财政收入的方案之一,是扩大税基、削减名目繁多的税收优惠政策、制定税收抵扣的上限政策等。而另一项方案,是创办由联邦政府与各州政府分享的增值税。其实,持续提高财政收入,不一定要靠提高所得税边际税率实现,通过探索新的税源,开征能源税、环境税都是可行的。据预测,如果联邦政府开征碳税,在2016-2025年将增加财政收入约1600亿美元,这一项税收占GDP的0.7%。再说燃油税,从1993年起,美国的燃油税18.4%的容量税率一直未变,提高燃油税,可为基础设施建设筹资。进行企业所得税改革,目标应该是避免双向征税,而且这项税收政策涵盖境外所得,必须解决美国企业的资本逃税问题。最后,实现社会公平要提高富人税率,建立公平税收制度。所以,联邦政府通过税收制度改革,筹集财政资金,既要公平对待纳税人,又想刺激生产,这两个目标通常不见得能同时达成。联邦税收制度改革是个烫手山芋,很有可能决定下届总统候选人竞选成功与否,选民都在拭目以待。

美国纳税人并非如传说中那么自觉,在与国内税务局(IRS)长期斗争中也积累了很多“经验”,税收制度改革也面临博弈困境。目前,美国合伙制企业和小企业按照个人所得税政策纳税,而非缴纳企业所得税。美国财政部估计,2011年传统股份制企业实际税率为31.6%,而小企业实际税率为25%,合伙制企业实际税率为15.9%,个体户实际税率为13.6%。据美国相关文献报道,2013年,中西部的堪萨斯州将小企业所得税税率降为零,当时估计符合条件的纳税人只有19.1万人,但是税改后发现,实际享受这项优惠政策的律师、会计师、建筑师和农民自谋职业者,一夜之间冒出来的竟有33万人之多。既然企业的身份不同按照不同的税率纳税,那么再严的制度也有能搭上的便车。可见,政府若对组织形式不同的公司实施差别税率,在公司转换组织形式很容易的情况下,一定会发生逃税现象。美国税收制度的漏洞不言而喻。有些政客公开呼吁开征新税或废除旧税,但大多只是为了讨好少数选民,真正动起来则牵一发而动全身。

“财政乃庶政之母”,税收制度改革思路可以充分展示总统候选人的治国能耐。在共和党方面,泰德•克鲁兹和马可•卢比奥认为,美国税法应当彻底转型,停止征收所得税,开始对消费征税,以鼓励储蓄。克鲁兹提出降低所得税、废除工薪税,并且开征“减法增值税”,其实就是单一税,也叫国民销售税,它的征收对象是企业,不是零售柜台。卢比奥要取消对利息、股息、资本收益征税,这相当于对支出征税,而他要采用累进程度更高的税率,针对的是高收入纳税人。而民主党方面,希拉里提出的税收方案将对高收入群体增税,还要改革国际税收规则,废止化石燃料的税收优惠,提高房地产税和遗产税。到目前为止,她一直专注于对富人增税和有针对性地为中产阶级减税,但不赞成对税法做由里到外的改革。伯尼•桑德斯的提议比较具体,例如他提出,大幅增加联邦所得税、工薪税、营业税和房地产税,开征消费税,建立四个税率级次;对 25 万美元以上所得纳税人,实行52%的最高税率,对个人所得征收2.2%保险费;将税收减免政策限制在28%,取消按项目抵扣限制,逐步停止个人豁免和最低替代税收制度(AMT);对收入超过25万美元所得者开征社会保险税;对雇主征收 6.2% 的所得保险费;支持参院增加0.2%的工薪税,为家庭休假提供资金。结束海外收入延期纳税、保留外国税收抵免政策;从明年开始按照15美元/吨征收碳税、到2035年增加到73美元/吨,如此等等。实际上,桑德斯的税收政策也令人怀疑。他认为,必须征收金融交易税,股票按0.5%、债券按0.1%、衍生品按0.005%税率开征,决不能“便宜”了华尔街。但是美国金融衍生品泛滥成灾,人人都知道必须治理,应当实行重税。又例如,对于房产税,桑德斯建议,必须弥补房地产税税收漏洞,把房产税个人免除额降低到350万美元,如果是夫妻共同申报,免除额为700万美元,最高税率提高到55%;对价值超过10亿美元的不动产征收10%附加税。先不说这样的政策能不能在美国富人当道的国会通过,即使是通过了,符合这个报税高度的富人数量相对并不多。

而且,仅靠加税能否满足公共支出很难说。为了增加财政收入,克鲁兹、卢比奥、特朗普提出,未来十年将大幅减税约6万亿美元到10万亿美元不等。但是,据学术界推算,按照共和党总统候选人的建议,在未来10年,如果联邦政府的确想实现财政预算平衡,则需要削减50%的开支。

从连篇累牍的报告看,所有总统候选人都大包大揽地说,一旦他们的政策建议受到采用,美国经济增长、税收增长都会更快、更多。但是,学术界不会被糊弄,上述人士削减财政预算的建议大大超出了聪明的美国人的心理承受力,也超出了美国经济增长的承受力,即使纳入总统年度预算建议书,也永远不可能得到国会同意;而且,无论怎样乐观地预测美国经济长期增长,都抵消不了共和党的减税政策后果,更不可能抵消民主党的投资支出后果,更何况美国总统还有很多的国际烦心事儿呢。

兵马未动,粮草先行。赤字治理尚未成功,美国总统尚需努力。

太和智库原创文章,转载请注明出处。

—————————————————

国以人兴,政以才治。太和智库,关注时代需要。

微信公众号:taihezhiku